基于“三維信用論”的小微企業信用評價指標體系研究

基于“生維信用論”的小微企業信用評價指標體系研究

周針竹 陳璐 牛霞

摘要:基于三維信用理論框架,構建小微企業信用評價指標體系,建立兩種模型,利用小微企業數據,分別對構建的小微企業信用評價指標體系和銀行目前采用的指標體系的評估準確率進行計算。研究結果表明,由主成分分析法篩選出反映小微企業信用水平的指標體系的評估準確率更高,可為銀行等相關部門對小微企業的信用評價指標體系的選擇提供參考。

關鍵詞:信用評價;指標體系;三維信用論;小微企業信用

引言

近年來,小微企業數量急劇增長,在增加政府稅收收入、維持社會健康與穩定發展等方面起到了重要作用。但由于信息不對稱等原因造成的融資難問題一直困擾著小微企業,根據央行2014年上半年金融機構貸款投向統計報告顯示,小微企業貸款余額占企業貸款余額的比重不到三成,其數量與融資需求極不匹配。丁騁騁、周群力(2012)在研究中指出信用評級是解決信息不對稱的有效方式。

梳理國內外文獻,雖然直接涉及指標體系構建的文獻較少,但研究指標選取對影響信用風險評價效果的文獻較多。William Beaver (1996)和Ohlson(1980)認為資產負債率和營運能力等指標在對違約風險的評估中具有較強的影響力。針對小企業信用評價指標的選擇,Loretta J. Mester指出由Fair Isaac(費埃哲)公司開發的SBSS(基于仿真的系統研究)模型對小企業進行風險評價時發現,能夠反映小企業的信用風險特征的指標中,企業主的個人特征比企業本身信息對風險程度的影響更重要[#]。Altman (2010)和Manuel Terradez (2015)分別利用英國580萬家小企業2000-2007年的數據和西班牙5000多家小微企業數據對信用風險進行研究,結果表明將小微企業的特有信息放入模型,可顯著提高模型的預測效果。信用記錄、榮譽記錄、企業主品質、行業情況、宏觀經濟形勢等指標對小微企業的信用評價也有較大影響(潘振媛,2012;戴慧芳,2012;黃鵬、劉艷,2013;劉亞娜,2014 )由Schreiner(2000)建立的模型中的信用評價指標則包含了企業主性別、行業、信貸員能力等。侯銳等(2015)提出商業銀行在建立小微企業的信用評價體系時,應充分全面考慮小微企業的實際情況,構建更適合小微企業的信用評級體系。

已有研究成果多集中在選取信用風險模型中的指標,對信用評價指標體系的研究較少。而信用評級指標體系是信用評級的依據(陳元燮,2000本文結合小微企業特征,運用現代信用學三維信用理論構建小微企業信用評價指標體系,并通過人工智能方法,構建支持向量機模型和神經網絡模型,利用39家小微企業數據,驗證本文構建的小微企業信用評價指標體系的科學性和有效性。

一、信用評價指標體系構建

(一)備選指標體系

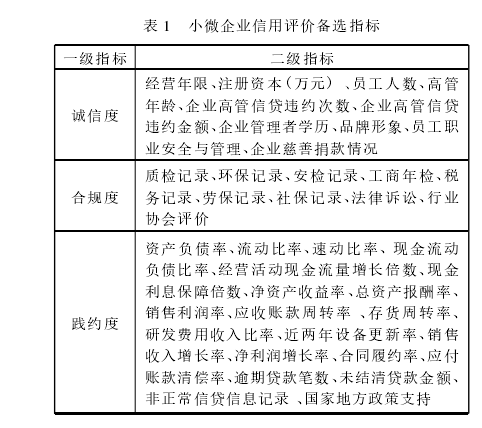

根據三維信用理論,信用作為一種資本,由誠信資本、合規資本和踐約資本三部分構成,可用誠信度、合規度和踐約度表示。這三個維度構成了整個信用資本的主要支撐。其中誠信度從企業主體的信用意識和誠信角度衡量信用主體是否具有良好的信用意識,遵守社會準則的精神,體現的是企業基本素質;合規度從政府監管和社會監管的角度衡量信用主體的信用價值,是信用主體社會活動的直接記錄;踐約度從企業在經濟活動中的履約意愿和履約能力衡量其信用,主要體現在經濟活動領域。

本文根據三維信用理論,梳理小微企業信用信息,并結合相關領域學者的研究以及金融機構對小微企業信用評級的實踐,從信用度量的三個維度進行指標的選取,以期從企業的誠信度、合規度和踐約度來衡量企業的信用水平,克服現有指標體系的局限性。構建備選指標如表1所示。

(二)指標體系的確定

構建小微企業信用評價指標體系,秉承客觀性、有效性、簡化性等基本原則,根據三維信用理論,從誠信度、合規度、踐約度三個維度,選取代表企業基本素質、社會活動、經濟活動的信用水平指標。每個維度包括若干項指標,由于各指標的單位和性質不同,無法進行比較,所以采用z一score標準化法對不同質的指標進行無量綱化處理,使其標準化。然后用主成分分析法進行處理。

1.誠信度

(1)適用性檢驗。首先對數據進行KMO和Bartlett' s檢驗,以驗證其是否適合做主成分分析,檢驗結果表明:KMO統計量為0. 623 ; Bartlett球形檢驗,檢驗性結果P值遠遠小于0. 001,拒絕單位相關性的原始假設,適合主成分分析。

(2)主成分提取。對誠信度下指標的數據進行主成分分析。根據原始變量特征值大于1的準則,選取了4個主成分。其特征值和方差貢獻率見表2。

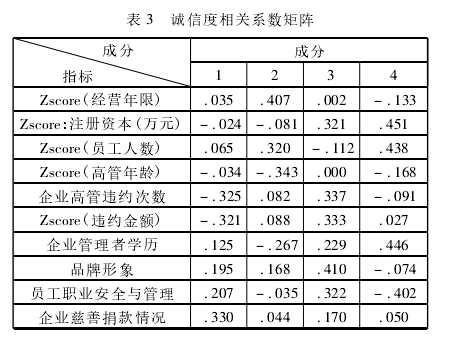

(3)指標的確定。運用SPSS軟件計算選取的4個主成分的成分矩陣,據此計算所選主成分的相關系數矩陣(見表3),并據此選取主成分中的指標。

當相關系數小于0. 1時,表明指標對主成分的影響較小,不納入指標選取范圍。結合4個主成分的方差貢獻率情況,選取第一主成分中系數絕對值為前3的指標,第二、第三主成分中系數絕對值為前2的指標,第四主成分中系數絕對值最大的指標作為誠信度指標。所選8個指標為企業高管違約次數、企業慈善捐款情況、違約金額、高管年齡、員工人數、品牌形象、注冊資本、企業管理者學歷。

2.合規度

(1)適用性檢驗。首先對數據進行KMO和Bartlett's檢驗,以驗證其是否適合做主成分分析。檢驗結果表明:KMO統計量為0. 654 ; Bartlett球形檢驗,檢驗性結果P值遠遠小于0. 001,拒絕單位相關性的原始假設,適合主成分分析。

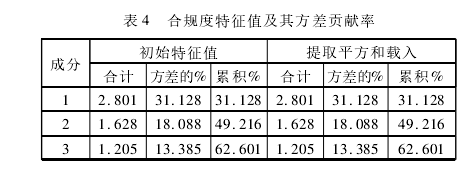

(2)主成分提取。對合規度下指標的數據進行主成分分析。根據原始變量特征值大于1的準則,選取了3個主成分。其特征值和方差貢獻率見表4。

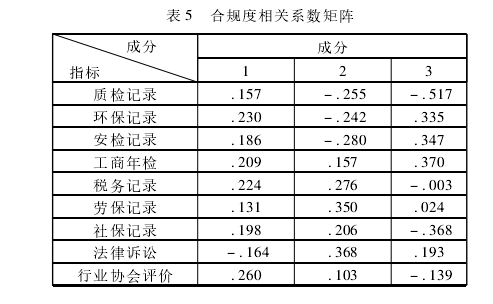

(3)指標的確定。運用SPSS軟件計算選取的3個主成分的成分矩陣,據此計算所選主成分的相關系數矩陣(見表5),并據此選取主成分中的指標。

選擇相關系數大于0. 1的指標,并結合3個主成分的方差貢獻率情況,選取第一主成分中系數絕對值為前3的指標,第二、第三主成分中系數絕對值為前2的指標作為合規度指標。所選7個指標分別為行業協會評價、環保記錄、稅務記錄、法律訴訟、勞保記錄、質檢記錄、工商年檢。

3.踐約度

(1)適用性檢驗。首先對數據進行KMO和Bartlett' s檢驗,以驗證其是否適合做主成分分析。檢驗結果表明:KMO統計量為0. 654 ; Bartlett球形檢驗,檢驗性結果P值遠遠小于0. 001,拒絕單位相關性的原始假設,適合主成分分析。

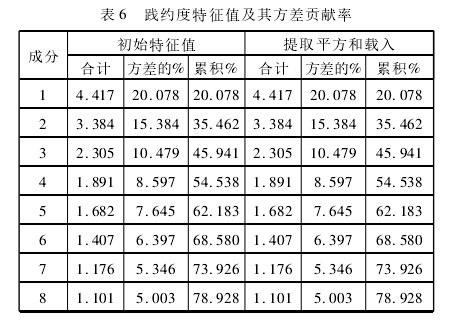

(2)主成分提取。對踐約度下指標的數據進行主成分分析。根據原始變量特征值大于1的準則,選取了8個主成分。其特征值和方差貢獻率見表6。

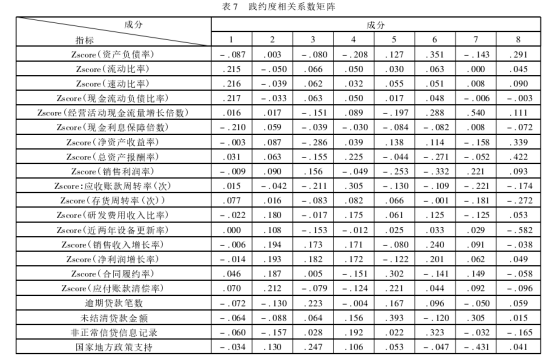

(3)指標的確定。運用SPSS軟件計算選取的8個主成分的成分矩陣,據此計算所選取主成分的相關系數矩陣(見表7),并據此選取主成分中的相關指標。

選擇相關系數大于0. 1的指標,并結合8個主成分的方差貢獻率情況,在每個主成分中的選取指標個數為:4,3,2,2,2,2,1,1。所以在踐約維度選定了17個指標,分別是資產負債率、流動比率、速動比率、現金流動負債比率、現金利息保障倍數、應付賬款清償率、銷售收入增長率、凈利潤增長率、凈資產收益率、國家地方政策支持、應收賬款周轉率、總資產報酬率、合同履約率、未結清貸款金額、非正常信貸信息記錄、經營活動現金流量增長倍數、近兩年設備更新率。

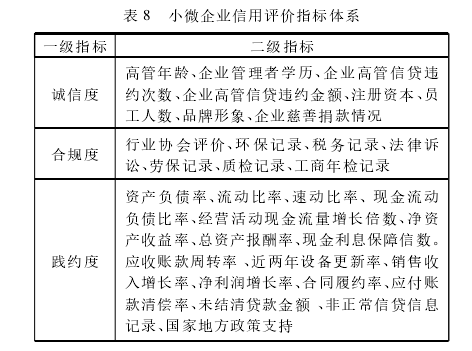

綜上可知,從備選指標體系中篩選出小微企業評價信用指標體系共包含犯個指標,包括8項誠信度指標、7項合規度指標、17項踐約度指標,確定的小微企業信用評價指標體系如表8所示。

二、實證分析

(一)樣本和變量

1.樣本的選取

本文選取的樣本為某股份制商業銀行2015年企業數據庫中的小微企業,初始觀測共47個。進行以下幾步篩選:(1)剔除在該商業銀行貸款2筆以下的企業;(2)剔除在授信等級外即信用等級為CCC到D級的企業;(3)剔除規模較小與經營管理不善財務信息不全的企業,剩余39家觀測。

39家企業的信用等級均在A至B級的范圍內,由于A級與A一級核心定義描述相同,故將A級、A一級企業統稱A級企業。信用等級為A,BBB,BB,B的企業分別有13個、8個、11個、7個。同時,本文樣本企業涉及農業、工業、建筑業、零售業、餐飲業等行業,以考察所構建模型的適用性和可行性。

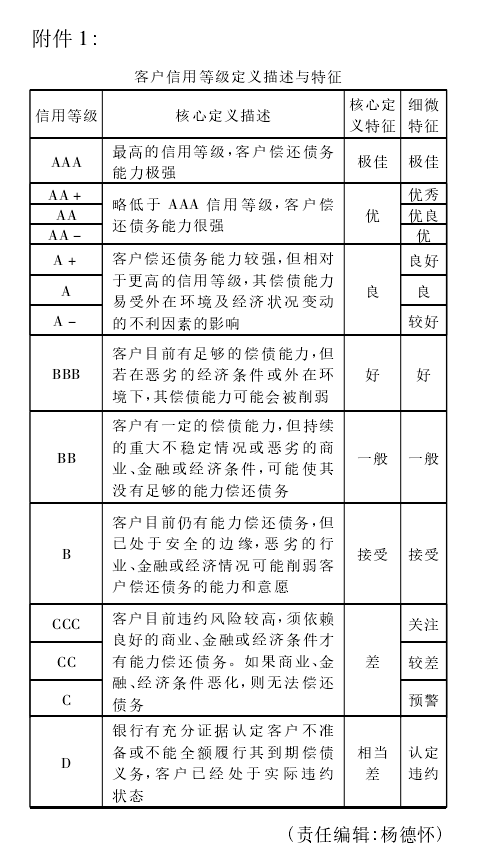

因39家企業均在該商業銀行貸款2筆及以上,通過具有豐富經驗的信貸員對各企業歷次貸款的貸前、貸中和貸后審查結果進行分析,并根據客戶信用等級定義描述與特征判斷小微企業信用等級。樣本來源銀行將客戶信用等級分為十四級,分別為AAA,AA+、AA,AA一、A+、A, A一、BBB、BB、B、CCC,CC,C,D(見附件1)。本文將該商業銀行對小微企業的信用評級視為真實信用等級。

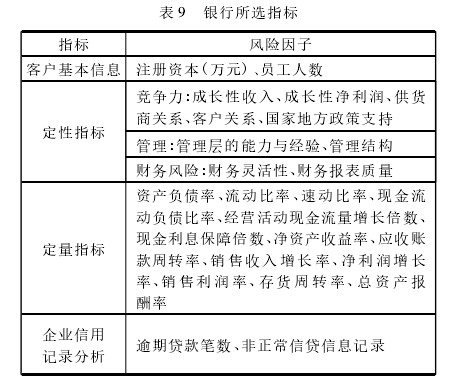

2.變量選擇

分別將本文構建的小微企業信用評價指標體系中的指標與銀行目前采用的指標體系(見表9)中的指標作為輸入變量,將信用等級作為輸出變量。

(二)支持向量機模型

1.核函數的選擇

在構建模型時,將A級、BBB級、BB級、B級分別用4,3,2,1表示。將樣本隨機分為兩組:一組為訓練樣本,包含30家企業數據;另一組作為測試樣本,包含9家企業數據。選用徑向基核函數k(‖x-xc ‖) = exp{一‖x一xc‖^2/ (2*σ^2)}作為核函數,選擇歐氏距離作為目標函數,其中xc為核函數中心,。為函數的寬度參數。

2.參數選擇

為確定模型中的懲罰因子C和核參數σ,將訓練樣本標準化后帶入徑向基核函數。在模型中,除懲罰因子C和核參數σ外,其他參數采用軟件默認值。利用Clementine軟件,將30個訓練樣本輸入程序,通過反復迭代,確定懲罰因子C和核參數σ的最優值。懲罰因子C的最優值為10,核參數σ的最優值為1.0E一3。

3.測試結果

分別將本文構建的小微企業信用指標體系和銀行目前采用的指標體系的規范值輸入支持向量機模型,計算模型對30個訓練樣本和9個預測樣本的評估準確率,分析其結果。根據表10可以看出,基于三維信用理論的小微企業信用指標體系構建的支持向量機模型對于樣本的評估準確率在整體上好于基于銀行目前采用的指標體系構建的支持向量機模型的評估準確率。特別是對于測試樣本的評估,由本文選取的小微企業信用評價指標體系構建的支持向量機模型,其評估準確率高達100 %。說明本文所構建的小微企業信用評級指標體系更具科學性和有效性。

(三)神經網絡模型

1.網絡層數的確定

神經網絡的結構層主要包括輸入層、隱含層和輸出層,不同神經網絡結構層的差異主要體現在隱含層的設計上。任何在閉區間的一個連續函數都可以用一個隱層的神經網絡來逼近,因而一個3層的神經網絡可以完成任意的N維到M維的映射,因此在神經網絡中多采用單隱層網絡。所以本文將神經網絡的結構層設計為單隱含層三層結構。

2.網絡輸入層節點n的確定

輸入層節點的多少與評價指標個數相對應。由于本文采用主成分分析法得出的犯個指標作為神經網絡的輸入變量對小微企業的信用等級進行模擬,所以輸入層的節點數定為犯。

3.輸出層節點m的確定

由于該網絡輸出的結果為小微企業信用評價等級,由于本文設定樣本企業的信用等級分為4級,因此取輸出層節點數為4。

4.隱含層的節點確定

在BP神經網絡中,隱含層節點數在很大程度上決定了對模型的構建效果。本節參考公式max }3(n+m) /20],其中n為輸入層節點數、m為輸出層節點數,得出隱含層節點數為3。

5.測試結果

將30個訓練樣本和9個測試樣本分別輸入Clementinel2. 0軟件建立神經網絡模型并進行信用等級評估,得到訓練樣本、測試樣本以及全樣本的測試結果。

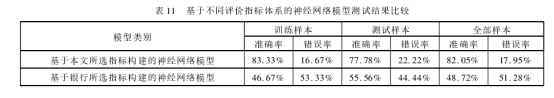

分別將本文所選小微企業信用指標體系和銀行目前采用的指標體系的規范值輸入神經網絡模型,計算模型對30個訓練樣本和9個預測樣本的評估準確率,分析其結果。根據表11可以看出,基于本文所構建的小微企業信用評價指標體系構建的神經網絡模型對于訓練樣本、測試樣本與全部樣本的評價準確率均高于基于銀行目前采用的指標體系構建的模型。因此本文構建的小微企業指標體系對于樣本的評價效果整體好于銀行目前采用的指標體系。

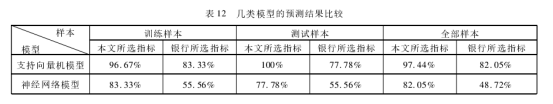

(四)支持向量機模型和神經網絡模型的評估準確率比較

基于本文所構建的小微企業信用評價指標體系、銀行目前采用的指標體系構建的支持向量機模型和神經網絡模型對樣本的信用等級評估準確率如表12所示。可見,在支持向量機模型和神經網絡模型中,本文構建的小微企業信用評價指標體系對樣本的評估準確率均高于銀行所選指標體系的評估準確率,所以本文構建的小微企業信用評價指標體系更具有效性。從所選模型的角度來看,采用支持向量機模型對訓練樣本、測試樣本、全部樣本的評估準確率均高于神經網絡模型的評估準確率。總體來說,基于本文所構建的小微企業信用評價指標體系建立的支持向量機模型對于訓練樣本、測試樣本及全部樣本的信用等級評估準確率均相對較高,較適合商業銀行對小微企業客戶的信用等級的評估。

三、結論及政策建議

本文結合小微企業特點,依據現代信用學三維信用理論框架,利用主成分分析法構建的小微企業信用評價指標體系由犯項指標構成,其中包括8項誠信度指標、7項合規度指標、17項踐約度指標。從模型得出的結論看,本文構建的小微企業信用評級指標體系對小微企業的信用評級評估的準確率高于銀行選用的指標體系對小微企業的評估準確率,這表明本文構建的小微企業信用評價指標體系更具有科學性和有效性。從模型選擇的角度來看,支持向量機模型對小微企業信用評級的準確率高于神經網絡模型對其評級的準確率,這表明支持向量機模型更適用于小微企業的信用評級。綜合以上分析,基于三維信用論的小微企業信用評價指標體系構建的支持向量機模型,對小微企業的信用級別的評估更具科學性和有效性。

綜合本文得到的實證研究結論,結合當前小微企業信用水平評價的現狀,我們提出如下建議:

首先,充分考慮小微企業的特點是對其進行信用等級評價的前提。小微企業具有財務信息失真、企業主信用影響力較大等特點,基本的財務信息無法真實地反映其信用水平。因此,在踐約資本的基礎上,應充分考慮其誠信資本和合規資本,在信用評級時考慮企業高管違約次數、企業慈善捐款情況、違約金額等反映其企業基本素質信息以及行業協會評價、環保記錄、稅務記錄等社會活動記錄。因此,商業銀行內部評級部門以及其他第三方信用評級機構在對小微企業客戶進行信用評價時,在此基礎上通過相關理論的指導構建指標體系,才能更為有效地評估小微企業的信用水平。

其次,建立和完善小微企業信用評級的法律體系。由實證結果可以看出,銀行對其信用等級的評估準確率相對較低。建立和完善相關法律體系,有利于提升小微企業信用評級系統的科學性和可操作性,完成小微企業信用評級的最終評定。通過小微企業信用評級系統的完善,有利于提高小微企業的信用意識,形成良好的誠信度、合規度、踐約度。所以政府及相關部門應結合該領域研究成果,對銀行、小額貸款公司、信用評級機構等金融服務機構的評級流程、評級指標、評級方法提出相關指導與規定。

再次,將小微企業信用評價指標體系接入征信系統。小微企業信用水平在企業道德文化層面、社會活動以及經濟活動中得到體現,誠信度、合規度、踐約度的相關指標信息目前已經納入企業征信系統,但該系統在信息全面性、公開性等方面還需進一步完善。隨著社會信用體系建設的逐步加快與完善,對于小微企業的信用評級也能更好地反映其信用水平。一方面能減少金融機構的信用風險,另一方面也有利于金融支持信用水平高、發展潛力巨大的小微企業。

參考文獻:

[1]丁騁騁,周群力信用評級與農戶正規融資:溫州案例[J].財經論叢,2012 (5) :41一47.

[2]William H. Beaver. Einancial Ratios as Predictors of Failure. Empirical Research in Accounting: Selected Studies[J]. Journal of Accounting Research, 1966 (4) : 71一111.

[3]Ohlson J A. Financial Ratios and the Probabilistic Prediction of Bankruptcy [J] . Journal of Accounting Research, 1980(1):109一131.

[4] Mester L. J. what's the Point of Credit Scoring [J]. Business Review, September/October 1997:3一16.

[5]Edward I. Altman, Gabriele Sabato, Nicholas Wilson. The Value of Non-financial information in Small and Medium-sized Enterprise Risk Management [J]. The Journal of Credit Risk,2010 (2):1一33.

[6] Manuel Terradez. Renatas Kizys. Angel A. Juan, Ana M.Debon. Bartosz Sawik. Risk Scoring Models for Trade Credit in Small and Medium Euterprises [J] . Springer International Publishing Switzerland 2015 (8) :349一360.

[7]潘振媛.小微企業信用評級體系初探[J].信息技術,2012 (8):189一192.

[8]戴慧芳.后金融危機下我國小微企業信用評價研究[J].湖南大學,2012.

[9]黃鵬,劉艷.基于模糊綜合評判法的小微企業綜合信用評價模型—面向互聯網金融服務平臺[J].西部金融,2013 (10) :25一29.

[10]劉亞娜.我國小微企業信用評價體系研究[D].哈爾濱理工大學,2014.

[11] Schreiner, M. Credit Scoring for Microfinance:Can It work [J] . Journal of Microfinance/ESR Review . 2000:1一17.

[12]侯銳,黃紅宇,董相勇商業銀行實踐視角下構建小微企業信用評級指標體系實證研究[J].經營與管理,2015(12):101一103.

[13]陳元燮建立信用評級指標體系的幾個理論問題[J].財經問題研究,2000(8) :3 -8.

| 企業信用等級評定 | |

| 重合同守信用企業評定 | |

| 質量、服務誠信單位評定 | |

| 質量、信用AAA級單位評定 | |

| 重服務守信用企業評定 | |

| 中國***行業誠信單位評定 | |

| 誠信經營示范單位評定 | |

| 誠信企業家評定 | |

| 招投標企業信用評定 | |

| 高新技術企業信用等級評定 | |

| 企業資信等級評定 |

河南銀信企業信譽評估有限公司 電話:0371-65828592 手機:15516927909 聯系人:張經理